|

數(shù)據(jù)來源:央行、銀保監(jiān)會(huì) |

近段時(shí)間以來,新冠肺炎疫情給中小企業(yè)帶來了嚴(yán)峻考驗(yàn),各地各部門陸續(xù)推出一系列惠企舉措。有關(guān)部門高度重視中小企業(yè)應(yīng)對(duì)疫情、復(fù)工復(fù)產(chǎn)工作,并將主要措施梳理形成指引,包括加大財(cái)稅支持力度、提高金融可獲得性、暢通要素市場(chǎng)流通、支持復(fù)工穩(wěn)崗、支持創(chuàng)新發(fā)展、推動(dòng)參與國(guó)際市場(chǎng)等領(lǐng)域。本版今起推出系列報(bào)道,聚焦中小企業(yè)實(shí)際獲得感,持續(xù)關(guān)注各地各部門幫助企業(yè)渡過難關(guān)的新舉措新方法。

——編 者

金融是實(shí)體經(jīng)濟(jì)的血脈,資金是企業(yè)運(yùn)行的“血液”,沒有“血液”的中小企業(yè)寸步難行。金融支持措施如何幫助中小企業(yè)對(duì)沖疫情影響?企業(yè)融資困難是否緩解?記者采訪了有關(guān)部門、企業(yè)和專家。

高效服務(wù),對(duì)沖疫情影響

盛夏時(shí)節(jié),江西遂川縣高坪鎮(zhèn)車下村扶貧車間,幾臺(tái)揉捻機(jī)、殺青機(jī)在忙碌。江西玖玢生態(tài)農(nóng)業(yè)公司總經(jīng)理郭久彬正指導(dǎo)員工趕制狗牯腦夏茶,妻子張冬梅則在電商站打包發(fā)貨。

3個(gè)月前,客商不能如往年一般來采購,銷量急劇萎縮。900多畝茶園的除草、施肥等都等著資金投入,生產(chǎn)不得不停滯。

“郭總,聽說公司資金鏈有問題,我們行推出了一種低息農(nóng)貸通貸款業(yè)務(wù)。”縣郵儲(chǔ)銀行負(fù)責(zé)人孫咸彪撥通了郭久彬的電話。在銀行信貸部與當(dāng)?shù)厝嗣胥y行協(xié)同下,99萬元貸款很快“落袋”,茶園生產(chǎn)迅速恢復(fù)。

好消息紛至沓來。最近,當(dāng)?shù)剜]儲(chǔ)銀行聯(lián)合縣總工會(huì),推出免息貸款,郭久彬第一時(shí)間又拿到30萬元。

疫情使郭久彬這樣的中小企業(yè)主面臨挑戰(zhàn),但金融政策持續(xù)發(fā)力,又讓他們心里更加有底。早在2月1日,央行就會(huì)同財(cái)政部、銀保監(jiān)會(huì)等部門出臺(tái)30條金融支持政策措施,為疫情防控和經(jīng)濟(jì)社會(huì)發(fā)展做好準(zhǔn)備。

總量上,通過3次降準(zhǔn)、加大公開市場(chǎng)操作力度、增加再貸款再貼現(xiàn)等,超預(yù)期投放流動(dòng)性。

價(jià)格上,引導(dǎo)公開市場(chǎng)逆回購操作利率、中期借貸便利(MLF)利率、貸款市場(chǎng)報(bào)價(jià)利率(LPR)分別下行。

結(jié)構(gòu)上,運(yùn)用3000億元專項(xiàng)優(yōu)惠再貸款、1.5萬億元普惠性再貸款再貼現(xiàn)、6000億元新增政策性銀行貸款額度,優(yōu)先支持疫情防控重點(diǎn)醫(yī)用物品和生活物資生產(chǎn)企業(yè)、受疫情影響較大的中小微企業(yè)和服務(wù)業(yè)企業(yè)等。

聯(lián)動(dòng)上,加強(qiáng)貨幣政策與財(cái)政政策、產(chǎn)業(yè)政策、金融監(jiān)管政策的協(xié)調(diào),對(duì)疫情防控重要醫(yī)用物品和生活物資生產(chǎn)企業(yè)提供財(cái)政貼息,延長(zhǎng)中小微企業(yè)貸款還本付息期限。

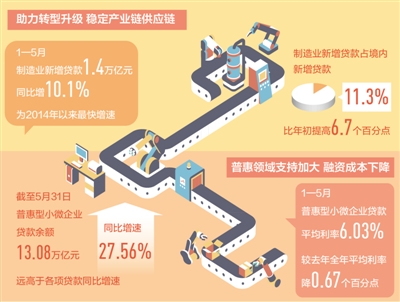

目前,這些舉措成效顯著:前5月,用于實(shí)體經(jīng)濟(jì)的人民幣貸款累計(jì)增加10萬多億元,比去年同期多增2萬多億元。5月末,廣義貨幣(M2)與社會(huì)融資規(guī)模增速分別為11.1%與12.5%,均明顯高于去年。

“二季度以來,主要宏觀經(jīng)濟(jì)指標(biāo)呈現(xiàn)回升跡象。”央行行長(zhǎng)易綱表示,展望下半年,貨幣政策還將保持流動(dòng)性合理充裕,預(yù)計(jì)帶動(dòng)全年人民幣貸款新增近20萬億元,社會(huì)融資規(guī)模增量將超30萬億元。

多措并舉,提高金融可獲得性

為加快企業(yè)復(fù)工復(fù)產(chǎn)進(jìn)程,金融部門采取多種措施,促進(jìn)金融資源更多流向?qū)嶓w經(jīng)濟(jì),提高金融可獲得性。

——共享大數(shù)據(jù),協(xié)力緩解融資難。

“上游材料費(fèi)要出,下游客戶回款又比較慢,資金缺口越來越大。”杭州華威藥業(yè)董事長(zhǎng)華斌說,今年以來,上下游資金鏈雙雙吃緊,企業(yè)生產(chǎn)的資金越來越少。

5月上旬,農(nóng)行杭州分行了解情況后與稅務(wù)部門對(duì)接,依托銀稅互動(dòng)機(jī)制,獲取企業(yè)納稅信用評(píng)級(jí)等多項(xiàng)數(shù)據(jù),完成1000萬元信用貸款放貸審批,利率低至2.65%。“通過大數(shù)據(jù)判斷企業(yè)財(cái)務(wù)狀況、產(chǎn)能增長(zhǎng)趨勢(shì)等,為銀行快速?zèng)Q策、精準(zhǔn)放貸提供了依據(jù)。”農(nóng)行杭州分行普惠金融事業(yè)部總經(jīng)理郭新飛說。

依靠數(shù)據(jù)共享,銀稅互動(dòng)為小微企業(yè)“貸”來生機(jī)活力。國(guó)家稅務(wù)總局?jǐn)?shù)據(jù)顯示,僅一季度,全國(guó)就發(fā)放銀稅互動(dòng)貸款75萬筆,超2019年全年的一半。

——穩(wěn)定產(chǎn)業(yè)鏈,打通復(fù)工復(fù)產(chǎn)堵點(diǎn)。

“網(wǎng)絡(luò)供應(yīng)鏈融資產(chǎn)品真是及時(shí)雨。”湖南均佳路面材料公司財(cái)務(wù)負(fù)責(zé)人彭苗介紹,去年與某大型集團(tuán)簽訂了購銷合同,疫情影響了尾款結(jié)算,賬款回籠遇阻。一籌莫展之際,在建行線上平臺(tái)申請(qǐng)了供應(yīng)鏈融資產(chǎn)品,“不到1小時(shí),250萬元貸款就進(jìn)賬了。”

“現(xiàn)代產(chǎn)業(yè)鏈上下游、產(chǎn)供銷、大中小企業(yè)環(huán)環(huán)相扣。現(xiàn)在,有的上下游企業(yè)生產(chǎn)、銷售受阻,資金鏈斷點(diǎn)可能成為復(fù)工復(fù)產(chǎn)堵點(diǎn)。供應(yīng)鏈金融可以針對(duì)性地解決這個(gè)問題。”建行湖南省分行營(yíng)業(yè)部副總經(jīng)理周駁說,今年以來,該行為近百家核心企業(yè)搭建網(wǎng)絡(luò)供應(yīng)鏈平臺(tái),累計(jì)向1876戶上游供應(yīng)商提供了6718筆融資支持,合計(jì)70.45億元。

——服務(wù)再優(yōu)化,多方滿足金融需求。

2月3日,因“賬上現(xiàn)金流撐不過3個(gè)月”而備受社會(huì)關(guān)注的西貝餐飲集團(tuán),收到浦發(fā)銀行北京分行的問詢。當(dāng)晚,分行組建工作小組,拿出了一套綜合授信與金融服務(wù)解決方案。

這套量身定制的方案解決了企業(yè)資金難題:銀行先為西貝餐飲提供短期流動(dòng)資金貸款和貿(mào)易融資額度,保障員工工資發(fā)放與基礎(chǔ)原材料采購,緩解企業(yè)短期流動(dòng)性緊張。同時(shí),圍繞西貝餐飲集中采購平臺(tái),提供國(guó)內(nèi)信用證、商票保貼、買方承保等服務(wù),為面粉、牛羊肉等主要原材料供應(yīng)商提供融資支持。此外,銀行還提供薪資代發(fā)、資金歸集結(jié)算等金融服務(wù)。

為推動(dòng)金融支持政策更好適應(yīng)市場(chǎng)主體的實(shí)際需要,央行等多部門近期出臺(tái)《關(guān)于進(jìn)一步強(qiáng)化中小微企業(yè)金融服務(wù)的指導(dǎo)意見》,從落實(shí)中小微企業(yè)復(fù)工復(fù)產(chǎn)信貸支持政策等七方面,提出30條政策措施,為提高中小微企業(yè)金融可獲得性夯實(shí)基礎(chǔ)。

讓利企業(yè),資金直達(dá)實(shí)體經(jīng)濟(jì)

做好“六穩(wěn)”工作、落實(shí)“六保”任務(wù),金融支持是重要一環(huán)。金融部門通過創(chuàng)新政策工具、主動(dòng)讓利企業(yè)等方式,強(qiáng)化對(duì)穩(wěn)企業(yè)的金融支持,多措并舉穩(wěn)企業(yè)、保就業(yè)。

6月1日,央行再創(chuàng)設(shè)兩個(gè)直達(dá)實(shí)體經(jīng)濟(jì)的貨幣政策工具:普惠小微企業(yè)貸款延期支持工具、普惠小微企業(yè)信用貸款支持計(jì)劃。延期政策可覆蓋普惠小微企業(yè)貸款本金約7萬億元,央行則通過普惠小微企業(yè)貸款延期支持工具,提供400億元再貸款資金,鼓勵(lì)地方法人銀行對(duì)普惠小微企業(yè)貸款“應(yīng)延盡延”。同時(shí),央行通過信用貸款支持計(jì)劃,向符合條件的地方法人銀行提供資金支持,預(yù)計(jì)可帶動(dòng)地方法人銀行新發(fā)放普惠小微企業(yè)信用貸款約1萬億元。

“這兩個(gè)工具有著更顯著的市場(chǎng)化、普惠性和直達(dá)性特點(diǎn)。”國(guó)家金融與發(fā)展實(shí)驗(yàn)室特聘研究員董希淼說,結(jié)構(gòu)性貨幣政策工具可以通過定向的流動(dòng)性釋放,增加相關(guān)領(lǐng)域信貸供給,滿足實(shí)體經(jīng)濟(jì)融資需求。

6月17日國(guó)務(wù)院常務(wù)會(huì)議提出,抓住合理讓利這個(gè)關(guān)鍵,保市場(chǎng)主體,穩(wěn)住經(jīng)濟(jì)基本盤。“銀行業(yè)持續(xù)加大對(duì)實(shí)體經(jīng)濟(jì)的支持力度,這些舉措已在按計(jì)劃和要求實(shí)施。下階段銀行將加大讓利措施落地。”民生銀行首席研究員溫彬說。

記者了解到,合理讓利已成為不少金融機(jī)構(gòu)的主動(dòng)選擇。國(guó)開行在加大信貸投放的同時(shí),減免相關(guān)收費(fèi),前5個(gè)月向企業(yè)讓利約41億元,讓利幅度同比增63%。建行出臺(tái)措施,對(duì)辦理抵押類貸款的小微企業(yè),抵押物評(píng)估費(fèi)、抵押財(cái)產(chǎn)保險(xiǎn)費(fèi)、房屋土地登記費(fèi)由銀行代為承擔(dān),同時(shí)通過業(yè)務(wù)模式創(chuàng)新,持續(xù)加大普惠金融信用貸款投放,減少小微企業(yè)抵押、擔(dān)保、保險(xiǎn)、公證等中間環(huán)節(jié)費(fèi)用支出。

易綱表示,通過降低利率讓利、直達(dá)貨幣政策工具推動(dòng)讓利、銀行減少收費(fèi)讓利等3種方式,金融系統(tǒng)預(yù)計(jì)今年將向企業(yè)讓利1.5萬億元。

制圖:汪哲平

《 人民日?qǐng)?bào) 》( 2020年06月29日 04 版)

網(wǎng)上經(jīng)營(yíng)許可證號(hào):京ICP備18006193號(hào)-1

copyright?2005-2022 www.ukhi.cn all right reserved 技術(shù)支持:杭州高達(dá)軟件系統(tǒng)股份有限公司

服務(wù)熱線:010-59231580