|

今年一季度極不尋常,突如其來的新冠肺炎疫情對我國經(jīng)濟社會發(fā)展帶來前所未有的沖擊。17日召開的中共中央政治局會議指出“要以更大的宏觀政策力度對沖疫情影響”,并從財政政策、貨幣政策兩方面部署當前經(jīng)濟工作。如何看待疫情影響?更大力度的宏觀政策有哪些發(fā)力點?記者采訪了相關(guān)專家和企業(yè)。

●用好3項財政政策工具,更加積極有為穩(wěn)大盤保民生

“會議再次明確了宏觀調(diào)控的基調(diào)、方向與目標。”中央財經(jīng)大學教授、政府預(yù)算研究中心主任王雍君認為,鑒于疫情不僅導(dǎo)致需求收縮,對供給面的沖擊也很明顯,這就要求各部門給出比前期力度更大、組合更好的政策回應(yīng)。

中國財政科學研究院副院長白景明表示,疫情影響與經(jīng)濟下行壓力疊加,當前經(jīng)濟發(fā)展面臨的挑戰(zhàn)前所未有。現(xiàn)在,全球主要經(jīng)濟體為對沖疫情影響實行擴張性宏觀政策。我們強調(diào)“積極的財政政策要更加積極有為”,就是基于這樣的背景做的判斷。

會議指出,積極的財政政策要更加積極有為,提高赤字率,發(fā)行抗疫特別國債,增加地方政府專項債券。“這表明積極的財政政策要進一步‘擴量’‘提速’,加強政策工具之間的銜接互補。”白景明說。

3項財政政策工具如何發(fā)力?

提高赤字率,緩解收支矛盾。

“疫情沖擊帶來經(jīng)濟增速放緩,加上持續(xù)減稅降費,造成財政短期減收明顯。但疫情防控、民生保障等支出增幅加大,目前財政收支矛盾較為突出,特別是基層‘三保’壓力大,因此,有必要適當提高赤字率。”白景明認為,3%是國際通用參考值,與世界主要經(jīng)濟體相比,我國赤字率水平并不高,尚有空間。

發(fā)行特別國債,支持抗擊疫情。

此前,我國發(fā)行過兩次特別國債,分別用于補充國有商業(yè)銀行資本金、為國家外匯投資公司籌措資本金。“特別國債發(fā)行時間靈活,不計入財政赤字,能較好地應(yīng)對世界經(jīng)濟形勢的變化,有利于相機決策。此外,發(fā)行方式靈活,可在短時間內(nèi)一步到位快速籌集資金,方便宏觀調(diào)控。”白景明表示,抗疫特別國債能為阻擊疫情進一步提供資金保障。

加大專項債發(fā)債力度,擴大社會投資。

“剛剛發(fā)行的37.1億元鐵路專項債全部被用作項目資本金,支持南寧至崇左、南寧至玉林鐵路項目分別獲得金融機構(gòu)授信258億元和234.5億元。”廣西財政廳有關(guān)負責人告訴記者,利用政府專項債券作為項目資本金,大大緩解了當?shù)刂卮箜椖咳谫Y難的問題。

今年以來,專項債發(fā)行快馬加鞭,穩(wěn)投資作用逐步增強。財政部前期已提前下達2020年新增地方政府專項債額度1.29萬億元,截至4月15日,發(fā)行11607億元。

王雍君認為,專項債券用于鐵路、軌道交通等基礎(chǔ)設(shè)施建設(shè),以及生態(tài)環(huán)保、產(chǎn)業(yè)園區(qū)等領(lǐng)域重大基礎(chǔ)設(shè)施項目建設(shè),可有效彌補公共設(shè)施短板,同時發(fā)揮財政資金杠桿作用,帶動社會投資,形成對經(jīng)濟的有力拉動。“在經(jīng)濟下行壓力加大背景下,擴大專項債規(guī)模,能為發(fā)展落后地區(qū)穩(wěn)就業(yè)、穩(wěn)投資等提供必要資金支持。”

“提高赤字率為更好地保工資、保運轉(zhuǎn)、保基本民生提供資金。特別國債為防控疫情提供‘彈藥’。專項債則立足于更好發(fā)揮逆周期調(diào)節(jié)作用,補公共設(shè)施短板,擴大有效投資。”白景明認為,3個工具互補性很強,其聯(lián)動使財政政策形成全方位發(fā)力格局,用以“穩(wěn)住經(jīng)濟基本盤,兜住民生底線”。

●運用多種貨幣政策手段,實體經(jīng)濟扶持舉措更加靈活適度

“為穩(wěn)住經(jīng)濟基本盤、兜住民生底線,接下來的三個季度、特別是下半年經(jīng)濟增速很重要。其中一個有效手段就是以更大的宏觀政策力度提振短期經(jīng)濟增長動力。當前境外疫情擴散蔓延,未來走向存在不確定性。這意味著接下來一段時間,我國出口可能受到很大波及,外需對國內(nèi)經(jīng)濟的影響會逐步顯現(xiàn),需要國內(nèi)消費、投資及時頂上去。”東方金誠首席宏觀分析師王青說,更大的宏觀政策力度將對國內(nèi)消費、投資起到有效拉動。2月以來,財政政策方面大幅減稅降費,貨幣政策果斷出手,加大流動性注入,強化定向“滴灌”,起到了“救急”作用,確保了國內(nèi)金融市場的基本穩(wěn)定,最大程度穩(wěn)定了就業(yè)基本盤。

會議指出,穩(wěn)健的貨幣政策要更加靈活適度,運用降準、降息、再貸款等手段,保持流動性合理充裕,引導(dǎo)貸款市場利率下行。

今年以來,為應(yīng)對疫情沖擊,中國人民銀行采取一系列措施,包括3次降準釋放1.75萬億元長期流動性,3000億元用于保供的專項再貸款、5000億元支持中小微企業(yè)復(fù)工復(fù)產(chǎn)的再貸款再貼現(xiàn)額度,1萬億元新增普惠性再貸款再貼現(xiàn)額度,引導(dǎo)整體市場利率和企業(yè)貸款利率下行。此外,還有一些政策性銀行的信貸安排,對中小微企業(yè)貸款給予臨時性延期還本付息等,既穩(wěn)定了金融市場,也支持了疫情防控和復(fù)工復(fù)產(chǎn)。

恒天嘉華非織造公司是湖北地區(qū)重要的口罩等防護用品原材料無紡布生產(chǎn)企業(yè)。為支持其加大口罩用面無紡布、病毒隔離醫(yī)用無紡布等醫(yī)療物資供應(yīng),1月31日專項再貸款政策出臺后,人民銀行立即指導(dǎo)中國農(nóng)行與公司對接,開展遠程貸款審批。2月1日即放款5000萬元,支持企業(yè)新開生產(chǎn)線、采購原材料。2月以來,該公司已新上線5條平面醫(yī)用口罩生產(chǎn)線。像恒天嘉華一樣收到政策紅包的企業(yè)還有很多。

目前,3000億元專項再貸款政策處于收官階段。5000億元再貸款再貼現(xiàn)方面,截至4月8日,地方法人銀行累計發(fā)放優(yōu)惠利率貸款3453億元,新出臺的1萬億元再貸款再貼現(xiàn)政策更具普惠性。

“今后,就是要把支持實體經(jīng)濟恢復(fù)發(fā)展放到更加突出的位置,綜合考慮疫情防控、經(jīng)濟發(fā)展、通貨膨脹、國外沖擊等因素,適時適度使用各種政策工具,保障經(jīng)濟平穩(wěn)運行。”民生銀行首席研究員溫彬說。

“貨幣政策應(yīng)從總量和結(jié)構(gòu)兩個維度同時發(fā)力。總量方面,主要指降息、降準,通過公開市場操作保障流動性合理充裕。結(jié)構(gòu)方面,則包括定向降準、再貸款再貼現(xiàn)等。”王青認為,總體看,我國貨幣政策工具箱仍然充足,會繼續(xù)堅守不搞“大水漫灌”的底線。

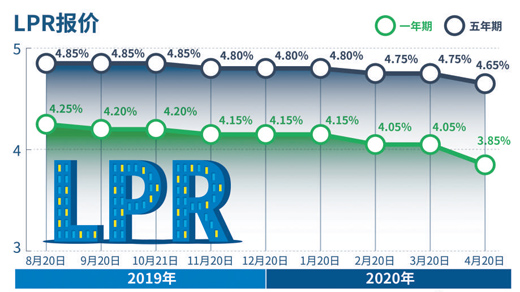

溫彬認為,貨幣政策在“以我為主”的同時,要增加政策彈性。要繼續(xù)引導(dǎo)市場利率穩(wěn)中有降,帶動企業(yè)信用債利率下行。繼續(xù)疏通貨幣政策傳導(dǎo)機制,釋放LPR(貸款市場報價利率)改革潛力,降低銀行負債成本,推動實體經(jīng)濟綜合融資成本下降。

●讓財政政策關(guān)鍵作用落地有聲,開辟綠色通道“貸”動復(fù)工復(fù)產(chǎn)

會議在部署財政政策落實時特別強調(diào),要“真正發(fā)揮穩(wěn)定經(jīng)濟的關(guān)鍵作用”。

王雍君表示,當前,實現(xiàn)保居民就業(yè)、保基本民生、保市場主體、保糧食能源安全、保產(chǎn)業(yè)鏈供應(yīng)鏈穩(wěn)定、保基層運轉(zhuǎn),財政政策、貨幣政策要協(xié)同發(fā)力。在公共建設(shè)和公共服務(wù)領(lǐng)域,財政政策更給力,作用更直接。

“關(guān)鍵作用”要真正發(fā)揮好,必須提高資金使用效率。此前,財政部已明確“誰舉債誰負責”等原則,強調(diào)專項債要聚焦補短板、強弱項的基礎(chǔ)設(shè)施項目,優(yōu)選經(jīng)濟社會效益比較明顯、群眾期盼的項目。據(jù)海通證券測算,截至3月19日,已發(fā)行的1萬億元專項債中,85%的資金投向基礎(chǔ)設(shè)施建設(shè),其中交通基礎(chǔ)設(shè)施投資占比最大。

“錢多了不能‘撒胡椒面’,得好鋼用在刀刃上。”白景明表示,應(yīng)通過繼續(xù)深化財政體制改革來優(yōu)化支出結(jié)構(gòu),以收定支、量入為出。政府要過緊日子,堅決取消不必要的項目支出,把該壓的壓下來、該減的減下去,加大對民生等重點領(lǐng)域的保障力度。

會議在部署貨幣政策落實時特別強調(diào),要“把資金用到支持實體經(jīng)濟特別是中小微企業(yè)上”。

此前,央行決定,于4月15日和5月15日分兩次對中小銀行定向降準,每次下調(diào)0.5個百分點。“定向降準符合市場預(yù)期,表明貨幣政策對中小微企業(yè)定向支持力度繼續(xù)加碼,進一步發(fā)揮中小銀行與中小微企業(yè)之間的天然對接優(yōu)勢,增強其向中小微企業(yè)的貸款投放能力,有助于引導(dǎo)其以更優(yōu)惠的利率向中小微企業(yè)發(fā)放貸款。”王青說。

山東青島某工程公司是一家電梯安裝建安類小微企業(yè),下游客戶因疫情影響開工受阻,銷售回款大量延遲,資金周轉(zhuǎn)一時出現(xiàn)困難。中國工商銀行青島分行了解情況后,第一時間制定專屬融資方案,通過綠色審批通道,迅速完成貸款盡調(diào)、審批、核準和放款全流程,助力企業(yè)復(fù)工復(fù)產(chǎn)。“提高貸款額度,降低貸款利率,放款速度還很快,真是幫我們解決了大困難。”公司負責人表示。

企業(yè)手里有錢,心里才能不慌。除了紓解現(xiàn)金流壓力、加大貸款支持力度,工商銀行還根據(jù)企業(yè)申請,對符合條件、流動性遇到困難的中小微企業(yè)、個體工商戶貸款本金給予臨時性延期償還安排,付息可延期到6月30日,免收罰息,其間不調(diào)整貸款質(zhì)量分類,貸款利率原則上要比原來低。

數(shù)據(jù)顯示,一季度,普惠小微貸款恢復(fù)向上增長的趨勢,貸款支持小微經(jīng)營主體覆蓋面擴大,增長出現(xiàn)大幅反彈。3月末,普惠小微貸款支持小微經(jīng)營主體2787萬戶,同比增長22.2%。

溫彬認為,支持中小微企業(yè)還需要政策之間強化協(xié)調(diào)配合。比如,要繼續(xù)用好財政對貸款貼息、擔保補貼等方式,發(fā)揮政策合力降低企業(yè)融資成本;要統(tǒng)籌推進中小微企業(yè)貸款臨時性延期還本付息工作,財政、貨幣、監(jiān)管等方面都要給予配套支持,與企業(yè)共克時艱。

《 人民日報 》( 2020年04月22日 02 版)

網(wǎng)上經(jīng)營許可證號:京ICP備18006193號-1

copyright?2005-2022 www.ukhi.cn all right reserved 技術(shù)支持:杭州高達軟件系統(tǒng)股份有限公司

服務(wù)熱線:010-59231580